¿Qué es el proyecto BEPS OCDE/G20?

¿Qué es el proyecto BEPS OCDE/G20?

La OCDE en su escrito Proyecto BEPS del 2014, define las BEPS [1] como “estrategias de planificación fiscal utilizadas para, aprovechando las discrepancias e inconsistencias existentes entre los sistemas fiscales nacionales, cambiar artificiosamente los beneficios a lugares de escasa o nula tributación, donde la empresa apenas realiza actividad económica alguna, lo que le permite eludir casi por completo el impuesto de sociedades.

El proyecto BEPS es especialmente importante para los países en desarrollo porque dependen en mayor medida de los ingresos por impuestos societarios, sobre todo las de las empresas multinacionales.”

[1] De acuerdo con sus siglas en ingles Base Erosion and Profit Shifting, la erosión de las bases imponibles y el traslado de beneficios.

La Real Academia española en su diccionario en español jurídico define BEPS de la siguiente manera “en materia de fiscalidad internacional, estrategia usada por multinacionales que consiste en el traslado de beneficios a determinados países en los que es menor el peso de la tributación por impuesto de sociedades. Este fenómeno trata de ser regulado por el proyecto del mismo nombre promovido por la OCDE y el G20”.

Siendo el llamado G20 un foro de actualmente diecinueve países afiliados donde se canalizan temas en materia política y fiscal.

Los países han ido rompiendo con las divisiones fronterizas para realizar actividades comerciales, lo que genera un gran reto a nivel de legislación y controles para los distintos países porque deben encontrar mecanismos que permitan mantener el ritmo de la globalización en temas tributarios, de manera que su recaudación se haga de la mejor forma posible evitando evasión o dobles imposiciones.

El proyecto BEPS publicado en 2014 pretende facilitar a los distintos países generar estos mecanismos y así asegurarse de que las ganancias sean gravadas en el país donde se lleva a cabo la actividad comercial y busca crear pautas que permitan a las normas internacionales a ser congruentes de cara a los diferentes contribuyentes. Según informe de la OCDE en el 2014 “El proyecto BEPS de la OCDE y el G20 está llevando a resultados tangibles y ahora va a fortalecer el compromiso y la participación de los países en desarrollo.”

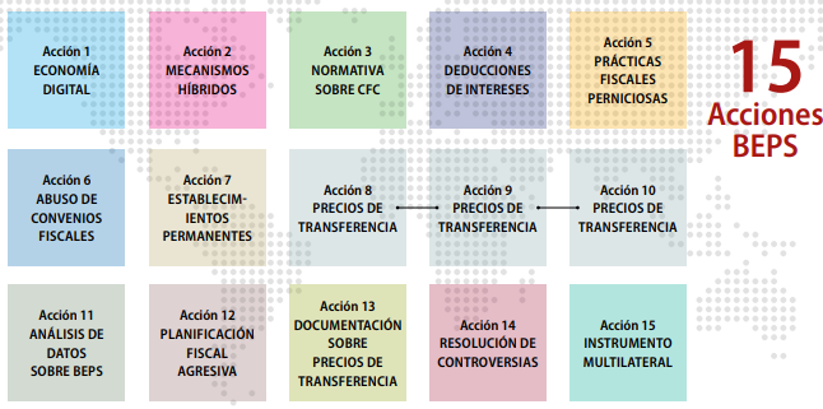

Con los esfuerzos realizados por la OCDE y el G20 se ha creado un paquete de medidas BEPS conformado por 15 acciones que pretende atacar la evasión fiscal y generar una mejor coherencia de la normativa fiscal internacional, buscando una fiscalidad más trasparente.

Cuadro 5 Acciones BEPS

Fuente: Quinta reunión del Marco Inclusivo en Lima, Perú, el 27 – 28 de junio de 2018. Tomado de: Folleto Marco Inclusivo sobre BEPS

Para efectos del estudio propio de precios de transferencia compete el estudio de las acciones 8, 9 y 10 que pretenden asegurar que los resultados de los precios de transferencia están en línea con la creación de valor, para el estudio de este se toma como referencia el Proyecto OCDE/G20 sobre la Erosión de la Base Imponible y el Traslado de Beneficios:

“Los intercambios comerciales intragrupo se han intensificado de manera significativa durante las últimas décadas, acompañados en todo momento de una rápida globalización de la actividad económica. Las normas de determinación de precios de transferencia, utilizadas para efectos tributarios tienen por objeto establecer las condiciones, incluido el precio, aplicables a las transacciones efectuadas en el seno de una empresa multinacional y que determinan el reparto y asignación de beneficios a las empresas del grupo ubicadas en distintos países.

La incidencia de dichas normas en empresas y administraciones tributarias se ha incrementado a medida que han aumentado el volumen y valor de los intercambios intragrupo. Como ya señalase el Plan de Acción BEPS, los estándares internacionales vigentes en materia de precios de transferencia pueden ser objeto de una aplicación errónea con el fin de obtener unos resultados en los que la atribución de beneficios no esté alineada con la actividad económica que los genera.

El trabajo realizado en el marco de las Acciones 8 a 10 del Plan de Acción BEPS ha tratado de dar respuesta a este problema con el fin de garantizar que los resultados de los precios de transferencia estén en línea con la creación de valor.” (Resumen Proyecto BEPS emitido por la OCDE 2015),

Acción 8, Proyecto BEPS (2015), “analiza los aspectos de precios de transferencia relativos a las operaciones de intangibles porque la errónea distribución de los beneficios generados por activos de gran valor resulta en la erosión de la base imponible y al traslado de beneficios”.

Acción 9, Proyecto BEPS (2015), “trata la asignación contractual de riesgos económicos y la consiguiente atribución de ingresos a la(s) entidad(es) que asume(n) dichos riesgos, pudiendo no corresponderse dichos rendimientos con las actividades efectivamente desarrolladas. Asimismo, se aborda la tasa de retorno de la inversión realizada por una empresa del grupo multinacional con gran capital social y número de activos cuyos beneficios no corresponden al nivel de actividad realizado por la compañía que efectúa la inversión.”

Acción 10, Proyecto BEPS (2015); “se centra en áreas que presentan riesgos significativos, como el alcance de la recalificación de las rentas derivadas de operaciones que resultan irracionales desde una perspectiva comercial para las distintas empresas involucradas, el uso de los métodos de determinación de los precios de transferencia que da lugar al diferimiento de las rentas procedentes de las principales actividades económicas del grupo multinacional y la necesidad de neutralizar el uso de ciertos tipos de pagos entre empresas pertenecientes a dicho grupo (como por ejemplo, los costes de gestión o los gastos de administración de la casa central) que erosionan la base imponible ante la falta de coherencia y compatibilidad con la creación de valor.”

En Costa Rica las acciones BEPS se han ido incluyendo y se ha venido sintiendo el resultado en los impuestos. Se ha trabajado arduamente en los requerimientos de la OCDE, recibiendo los beneficios de ser un país cooperante, estando activos en el proceso de BEPS, participando, adoptando las disposiciones solicitadas.

El país firmó el marco inclusivo de BEPS, esto obliga a incluir en el Ordenamiento tributario las acciones. La Dirección General de Tributación se ha comprometido tanto, que ha formado un grupo de 16 miembros para cumplir a cabalidad los requerimientos a los organismos internacionales.

Es muy importante mencionar que la cultura tributaria tiene que cambiar enfrentando con responsabilidad el procedimiento.

Es el momento idóneo para realizar una revisión, con el fin de diagnosticar la estructura, identificar riesgos, la cadena de valor de la o las compañías, teniendo en cuenta que las autoridades cuentan con herramientas tecnológicas, convenios de información para identificar las operaciones dentro y fuera de Costa Rica.

Lic. Fabián Jiménez Garro

Contador y Docente Universitario.

Especialista en impuestos.

¿Necesita asegurar el cumplimiento de impuestos de su empresa en Costa Rica?

Somos Jiménez & Jiménez Asesores Contables, sus aliados especialistas en materia de impuestos en Costa Rica y contabilidad para empresas en Costa Rica. Contamos con un equipo de trabajo altamente capacitado en materia tributaria a nivel nacional e internacional para cumplir con cada uno de sus objetivos fiscales.

Permítanos asesorarle en la estrategia de optimización contable y salud fiscal para su empresa.

Jiménez & Jiménez Consultores

Firma de contabilidad e impuestos para empresas en Costa Rica.

San José, Costa Rica.

Email: info@consultoresjimenez.com

Tel. +506 7292-9287

Etiquetas: contabilidad costa rica, contabilidad empresarial, contabilidad empresas costa rica, contabilidad para empresas costa rica, costa rica, ganancias de capital costa rica, impuesto al valor agregado costa rica, impuesto costa rica, impuesto de renta costa rica, impuesto de renta costa rica 2020, impuesto de renta costa rica 2021, impuesto de venta costa rica, impuesto de ventas costa rica, impuesto renta costa rica, impuesto sobre la renta costa rica, impuesto sobre la renta costa rica 2020, impuesto sobre la renta costa rica 2021, impuestos aduaneros costa rica, impuestos costa rica, impuestos de costa rica, impuestos directos en costa rica, iva costa rica, iva costa rica 2020, iva costa rica 2021, iva en costa rica, iva en costa rica 2020, renta 2020 costa rica, servicios contables costa rica, tipos de impuestos en costa rica, tributacion costa rica

Jiménez & Jiménez Consultores

Firma de contabilidad pública y privada.

San José, Costa Rica

Email: info@consultoresjimenez.com

Servicios financieros y contables

Impuestos en Costa Rica

Outsourcing Contable

PyMEs en Costa Rica

Todos los derechos reservados. Jiménez & Jiménez Consultores 2021.